对角策略

核心概念

同时持有不同到期日和不同行权价的期权头寸。最常见的构成是:

- 买入一份长期期权

- 卖出一份短期期权,行权价与长期期权不同

这个策略之所以叫“对角”,是因为它在期权T型报价表上,头寸位于一条对角线上(既不在同一行/到期日,也不在同一列/行权价)

盈利维度

- 时间价值衰减:卖出的短期期权会随着时间推移而快速流失时间价值。这是该策略的主要收入来源。

- 短期时间衰退很快的

- 降低持仓成本:卖出短期期权所获得的权利金,可以直接降低买入长期期权的总成本。

- 方向性投机:策略的最终盈利潜力与标的资产的价格方向相关,通常建立在温和看涨或温和看跌的预期之上。

- 低波动

- 隐含波动率变化:如果卖出的短期期权IV较高,而买入的长期期权IV较低,策略可能从IV的下降或期限结构中获利。

常见类型

看涨对角

适用于温和看涨的市况

构建方式

- 买入 一张长期(例如,6-24个月后到期)的看涨期权。

- 卖出 一张短期(例如,1-2个月后到期)的、行权价更高的看涨期权。

- 深虚

- 两个期权的标的资产相同

损益特征

最大盈利:有限。发生在短期期权到期时,标的资产价格略低于或等于卖出的短期期权的行权价。最大盈利 = (短期期权行权价 - 长期期权行权价) - 初始净 debit + 已收取的权利金(但通常计算时,初始净 debit 已包含了收支)。

最大亏损:有限。最大亏损就是构建该策略所支付的初始净成本(净 debit)。

盈亏平衡点:需要通过模型计算,但通常位于长期期权行权价之上某个位置。

策略优势

成本效益高:相比于直接买入长期看涨期权,对角策略通过持续卖出短期期权,降低了持有成本和时间价值衰减的影响。

收入稳定:在横盘或温和上涨的市场中,可以定期获得权利金收入。

风险可控:亏损上限在开仓时就已经确定。

灵活性高:可以根据市场观点,通过调整行权价和到期日来定制策略。例如,可以构建看跌对角价差来表达温和看跌的观点。

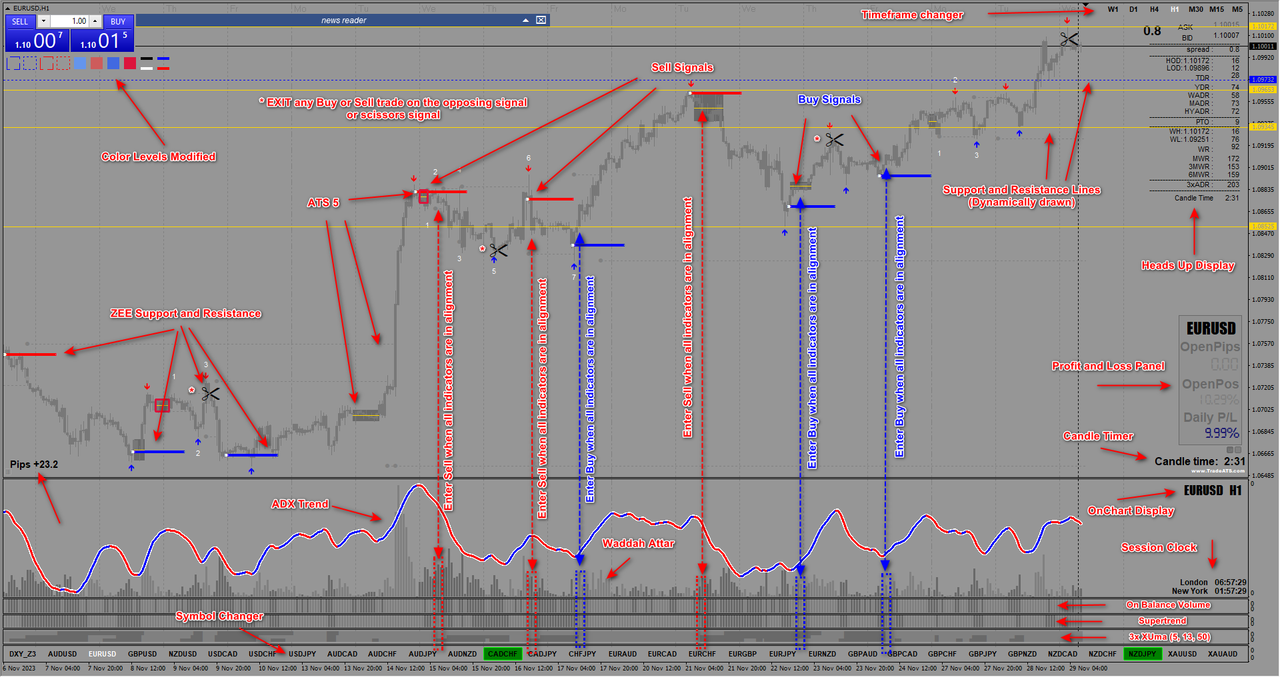

数据演示

假设标的XYZ的当前价格为 $100。我们对未来几个月持温和看涨态度。

操作(开仓):

- 买入1张 180天后到期、行权价 $95 的看涨期权,支付权利金 $12.00。

- 实值

- 卖出1张 30天后到期、行权价 $105 的看涨期权,收取权利金 $3.00。

- 虚值

- 初始净成本 = $12.00 - $3.00 = $9.00(净 debit)

情景

- 最理想情况:XYZ价格 = $104.9(略低于 $105)

- 卖出的 $105 看涨期权到期毫无价值,我们赚取了全部 $3.00 的权利金。

- 持有的长期 $95 看涨期权仍然有价值,其内在价值为 $104.9 - $95 = $9.9。

- 此时总头寸价值 = 长期期权价值 + 已实现收益 = $9.9 + $3.0 = $12.9。

- 净利润 = $12.9 - $9.0 (初始成本) = $3.9(即最大盈利)

- 标的资产大跌:XYZ价格 = $80

- 卖出的 $105 看涨期权到期毫无价值,我们赚取 $3.00。

- 长期 $95 看涨期权也大幅贬值,内在价值为0,仅剩时间价值,假设为 $1.0。

- 此时总头寸价值 = $1.0 + $3.0 = $4.0。

- 净亏损 = $4.0 - $9.0 = -$5.0(接近最大亏损)

- 标的资产大涨,突破 $105:XYZ价格 = $115

- 卖出的 $105 看涨期权被行权,我们必须以 $105 卖出标的(如果未持仓则需买入平仓),产生亏损 ($105 - $115) = -$10。

- 长期 $95 看涨期权价值为 ($115 - $95) = $20。

- 此时总头寸价值 = $20 - $10 = $10。

- 净利润 = $10 - $9.0 = $1.0。

风险

- 方向性风险

- 看涨对角:如果标的资产价格持续下跌,低于长期期权的行权价,策略将遭受最大亏损。虽然亏损有限,但可能损失大部分本金。

- 看跌对角:如果标的资产价格持续上涨,同样会面临最大亏损。

- 上行机会成本/被行权风险

- 这是看涨对角策略的主要机会成本。如果标的资产价格急速上涨并远超卖出的短期行权价,你的利润将被锁定在最大值,无法享受后续的上涨收益。你可能会被迫以不利的价格平仓短期期权,或者被指派行权。

- 时间衰减的双刃剑

- 虽然你通过卖出短期期权从时间衰减中受益,但你买入的长期期权也在遭受时间衰减(尽管速度较慢)。如果标的物价格不动,长期期权的价值也会缓慢下降。

- 波动率风险

- 隐含波动率上升风险:如果市场波动率突然大幅上升,你卖出的短期期权价值会暴涨,导致你平仓时产生巨大亏损,即使方向判断正确。虽然你买入的长期期权也会升值,但其对冲效果可能不完全。

- 波动率期限结构风险:策略依赖于短期期权IV相对较高。如果这种期限结构发生变化(如短期IV下降),策略的盈利能力会减弱。

- 展期风险【!!!】

- 当卖出的短期期权到期后,如果你想维持策略,需要“展期”——即卖出下一个周期的短期期权。如果市场环境发生变化(如股价已大幅上涨,或IV已降低),你可能无法在理想的行权价上卖出理想的权利金,导致策略后续收益下降。

- 早期指派风险

- 对于美式期权,卖出的看涨期权在到期前任何时间都可能被行权,尤其是在派发高股息时期。被提前指派会打乱你的策略部署,可能产生意外的现金流出或股票交割。

其他问题

1. 如何展期,即移期换月

目的:

- 持续收取权利金,进一步降低长期期权的持仓成本

- 根据最新的市场观点和波动率环境,优化策略参数

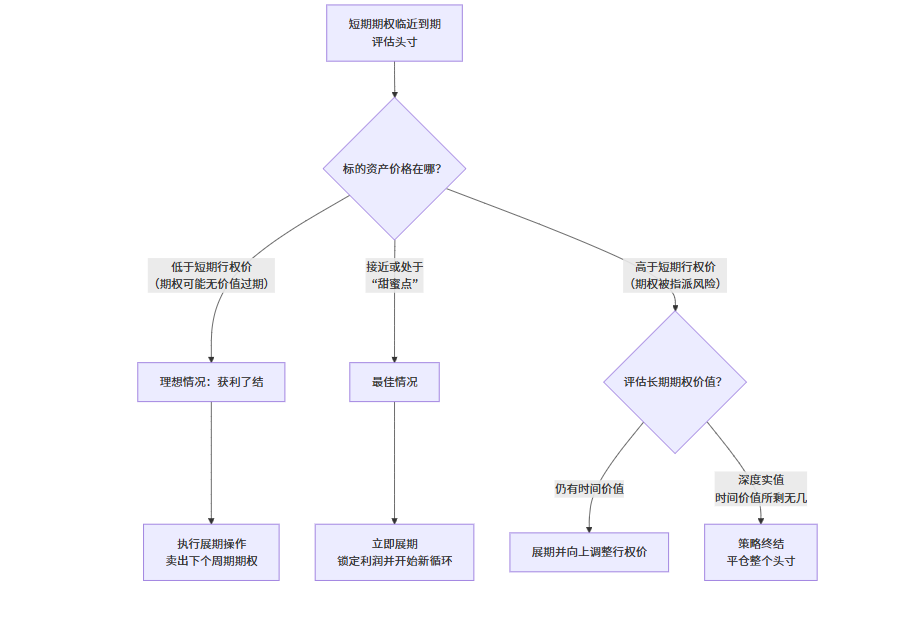

当短期期权临近到期(通常是到期前1-5天),一般循以下决策流程:

决策点一:短期期权“价外”——即将无价值过期(最理想、最简单的情况)

卖出的期权变得毫无价值,赚取了全部的权利金

- 操作:

- 无需任何操作,让短期期权自动到期作废。

- 同时,立即卖出下一个到期周期(例如,下个月)的短期看涨期权。行权价的选择取决于新的市场观点:

- 依然温和看涨:选择与之前相同或略高的行权价。

- 更加看涨:选择更高的行权价,以获取更大的上行空间。

- 中性看跌:选择更低的行权价,收取更多权利金,但被行权风险增加。

- 目标:开始一个新的收入循环,进一步降低整个头寸的成本基础

决策点二:短期期权“价内”——面临被行权风险(最复杂、最关键的情况)

有三个主要选择:

选择A:向上展期

- 适用场景:仍然看好后市,但标的价已经上涨,需要为头寸“松绑”。

- 操作:

- 平仓现有的短期期权(买入平仓),这会产生一笔亏损。

- 同时卖出下一个到期周期的、更高行权价的短期看涨期权。

- 目的:

- 用新收取的权利金来覆盖平仓旧期权的成本。

- 将盈利的“天花板”提高,让头寸有更多的上行空间。

- 如果操作得当,甚至可以做到“信用展期”,即净收取权利金。

选择B:向前展期

- 适用场景:标的价变化不大,希望维持现状,继续收取时间价值。

- 操作:

- 平仓现有的短期期权。

- 同时卖出下一个到期周期的、相同行权价的短期看涨期权。

- 目的:简单直接地延续现有策略,继续从时间衰减中获利。

选择C:认输并平仓

- 适用场景:标的资产价格已远超所有行权价,长期期权也已成为深度实值期权(时间价值很少),或者市场观点已经完全转向。

- 操作:

- 平仓现有的短期期权。

- 同时平仓长期期权,锁定整个策略的利润或亏损。

- 目的:了结头寸,释放资金,寻找新的交易机会。避免长期期权的时间价值加速衰减侵蚀利润。

注意

- 商品期权远期成交太少,滑点太多一定不能做,所以最好做指数

- 提前计划,不要等到最后一天:最后一天流动性差,价格波动大,不利于做出最佳决策。

- 关注隐含波动率**:尽量在IV较高时卖出新期权,这样可以收取更丰厚权利金。**

- 计算展期成本**:确保向上展期是“信用”或“零成本”,尽量避免“借记展期”(净花钱)。**

- 管理上行风险**:如果标的价持续暴涨,频繁向上展期可能会追不上股价,导致利润受限。必要时,应果断平仓了整个头寸。**

- 下行风险不变:展期操作并不能防范标的资产价格下跌的风险。如果标的价大跌,仍然会面临最大亏损。

2. 远近期手数配比

两种主流的配置方式:

- 1x1 比例(对角价差) - 最常用,风险收益明确。

- 1xN 比例(对角领口/比率对角) - 更复杂,用于收入或杠杆。

买入和卖出期权的数量比例,直接决定了头寸在 Delta(方向性) 和 Vega(波动率) 上的净暴露。

买入1份远期 + 卖出1份近期 (1x1)

- 这是标准的“价差”策略。明确的最大盈利和最大亏损。

- 头寸的净Delta为正(看涨),净Vega通常为正(从波动率上升中受益)

买入1份远期 + 卖出N份近期 (1xN, 其中N>1)

- 这变成了一个“比率”策略,增加了额外的收入,但也带来了新的、可能无限的风险。

- 头寸的净Delta可能变小甚至变负。净Vega会变负(从波动率下降中受益)。

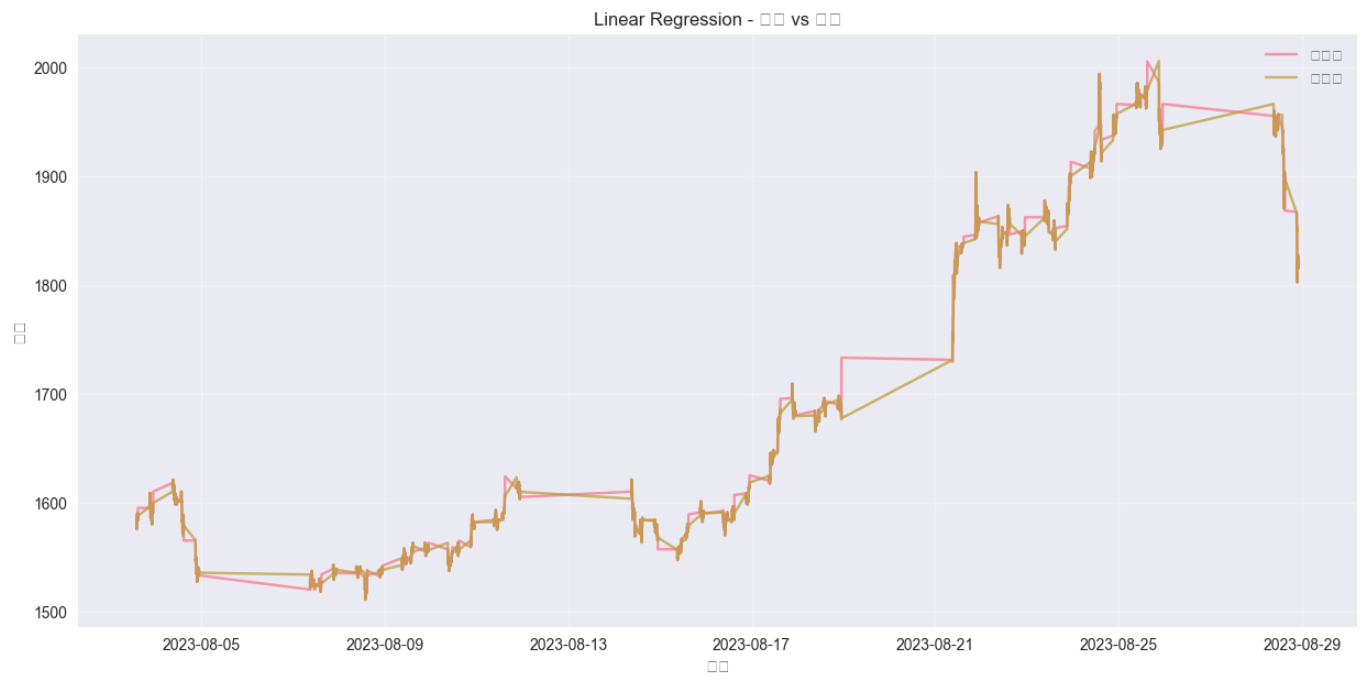

3. 其他参考【入场】

- 波动率【核心关键】

- 理想情况:IV错配

- 操作

- 买入的长期期权:IV 处于相对低位或中性水平。成本较低,未来如果波动率上升,长期期权的价值会增加,对持仓有利

- **卖出的短期期权:IV 处于相对高位。**可以卖出更高的价格,获得更多的权利金,提高现金回报和安全垫

- 场景

- 市场刚刚经历了一波大跌,VIX处于高位,但你认为最恐慌的时刻已经过去。此时,短期期权IV很高,而长期期权的IV可能没有那么极端。

- 财报、美联储决议等重大事件前,短期期权IV会飙升,而长期IV受影响较小

- 操作

- 理想情况:IV错配

- 时间维度【时间衰减非线性】

- 长期期权:最好有6个月以上的到期时间,足够的操作空间,可以多次卖出短期期权。时间太短,策略就变得更像垂直价差,容错性变差。【180天+】

- 卖出的短期期权: 通常是30-45天到期的合约。这个期限的时间价值衰减最快,卖出的性价比最高。

4.为什么选择“短期浅虚值 + 长期深虚值”组合

短期期权选择“浅虚值”

- 目的: 最大化时间价值收益和概率优势。

- 更高权利金: 浅虚值期权比深虚值期权有更多的时间价值。

- 更高胜率: 浅虚值期权在到期时变成虚值的概率仍然较高

- 风险与收益的平衡: 它比平值期权的权利金少,但被行权的风险也小;比深虚值期权的权利金多,虽然风险稍高,但概率上依然有利。

长期期权选择“深虚值”

- 目的: 充当廉价“保险”和方向性赌注。

- 低成本: 深虚值期权非常便宜。这极大地降低了整个策略的初始净成本(净借记),从而降低了最大亏损。

- 提供上行保护: 如果股价出现爆炸性上涨,这个长期期权就是“彩票”。大幅增值,对冲短期期权被行权而产生的亏损。

- 不主要用于盈利: 用它来定义整个策略的风险,并确保在极端行情中不至于完全踏空。

可以构成循环

5. 变种注意

如果认真阅读完上面的文章,理解了逻辑,其实自己也能构造很多策略,但是在这里,还是建议大家别自作聪明,很多时候自己想的策略是有漏洞的,还是已有,已被验证的策略才是王道。

比如有人可能会想,既然这样,如果看涨,短期我直接买入看跌,大概率吃掉时间价值,然后买入远期看涨作为风险对冲,粗看,好像还不错,时间价值大概率吃掉,而且还有风险对冲,类似反向对角,但是,下行的风险被放大了,下行风险理论上无限,远期无所谓,但是近期的,如果变成深虚,就是暴击。卖出短期看跌风险漏出来了。

| 特性 | 传统看涨对角策略(卖短Call + 买长Call) | 上述大聪明策略(卖短Put + 买长Call) |

|---|---|---|

| 市场观点 | 温和看涨 | 温和看涨至看涨 |

| 最大风险 | 有限(建仓净成本) | 巨大/理论上无限 |

| 盈利来源 | 短期Call的时间价值衰减 | 短期Put的时间价值衰减 |

| 下行保护 | 有,亏损封顶 | 几乎没有,风险暴露巨大 |

| 上行潜力 | 高(长期Call是深虚值) | 高(长期Call是深虚值) |

| 保证金 | 通常需要,但比卖Put低 | 高(卖裸Put需要高额保证金) |

所以,如果拿不准,分析不到位,最好还是从传统策略做起。